创新驱动优惠减税去年超500亿元

广东税务部门多举措助力企业升级发展

“税收优惠或者补贴能让我们企业有更多的资源投入,适应市场变化做产品研发,从而推动产品转型升级。”

“研发费用加计扣除,高新技术税率优惠,对我们而言具有激励性作用。”

鼓励和支持企业创新发展,国家政策不断“加码”。研发费用税前加计扣除政策、高新技术企业所得税优惠等诸多惠企政策,切实为广东企业创新升级发展提供了助力。笔者从国家税务总局广东省税务局了解到,刚刚结束的2018年度企业所得税汇算清缴数据显示,2018年广东(不含深圳,下同)支持企业创新的税收优惠超500亿元,同比增长30.8%。

税收优惠驱动,企业增加研发投入

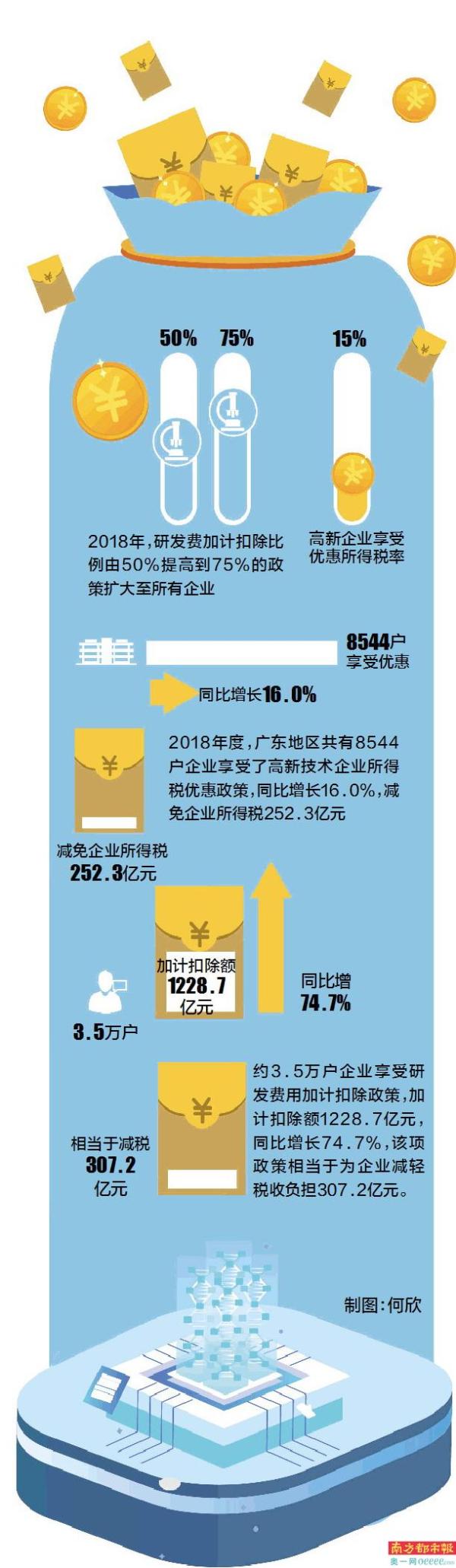

税收是企业核心成本之一,也是近年支持企业发展系列政策降成本的重要方面。2018年,研发费加计扣除比例由50%提高到75%的政策扩大至所有企业,高新企业享受15%的优惠所得税率,这为广东众多高新技术企业带来税收红利,也为企业加大新技术新产品的研究开发投入提供了引擎和动力。

“研发费用加计扣除比例由50%提高到75%的优惠政策,以及高新技术企业的税率优惠,在2018年带来了不低于6000万元的减税红利,让我们有更充裕的资金及时加大研发投入。”广州视源电子科技股份有限公司税务总监丁琦介绍。视源电子是位于广州市黄埔区的一家企业,主营业务为液晶显示主控板卡和交互智能平板的设计、研发与销售。丁琦表示,作为一家技术人员达到60%,且持续大规模研发投入的高新技术企业,这样的减税力度,对企业创新发展带来了很大帮助。

类似案例在广东省内不在少数。成立于2007年的广东天进新材料有限公司,是一家设计、研发、生产、销售一条龙的生产型企业,产品及服务涵盖玩具、文具、衣柜、门板、家具材料等领域,经过10年发展,2017年被认定为高新技术企业。企业财务负责人算了一笔账:2018年享受高新技术企业税收优惠少缴税款196万元,研发费用加计扣除比例提高到75%后,可以加计扣除费用1658万,少缴纳税款249万元。在系列科创优惠政策和税务部门长期宣讲的助推下,企业得以增加科研投入。

广东省税务局数据显示,2018年度,广东地区共有8544户企业享受了高新技术企业所得税优惠政策,同比增长16.0%,减免企业所得税252.3亿元;约3.5万户企业享受研发费用加计扣除政策,加计扣除额1228.7亿元,同比增长74.7%,该项政策相当于为企业减轻税收负担307.2亿元。

这样的减税效果得到学界的关注和肯定。广东省重大行政决策论证专家、广州市税务学会常务理事、中山大学岭南学院龙朝晖副教授主持的课题研究发现,包括研发费用加计扣除等企业所得税减免对广东高新技术企业研发投入的促进作用明显,增强了广东高新技术企业加大投入、进一步科技创新的能力。

据普华永道中国税务团队观察,对具有研发活动的企业来讲,技术创新是核心竞争力,大量的研发投入必不可少。另外,对于这些企业来说,企业的起步发展阶段,也往往面临起步资金压力大、市场接受周期长等困难。鉴于上述特征,降低税负为企业的生产研发提供了更多流动资金,为企业的技术研发和创新提供了有力支撑,让企业有资金充实研发团队、更新生产设备,让企业对研发投入更加有底气。

让人欣喜的是,税收优惠切实为广东高新技术企业升级发展赋能。省科技厅统计数据显示,2018年全省高新技术企业净利润4978亿元,人均营业收入同比增长19.7%。

辅导和宣传工作卓有成效

在笔者调研过程中,企业对于税收新政策的获知方式,几乎都是相同的:税务部门的宣传和辅导。

“企业所属税务分局对我们企业做了一对一辅导,让我们(申报)更清晰规范,我给税务部门的服务打9.9分(满分10分)。”广东天进新材料有限公司财务经理官红伟说道。

“我们和税局有着密切的联系,国家有新政策出台,我们都能在第一时间了解到最新的税收动态。”增城区一家制造业企业财务负责人介绍。

企业能够顺利享受到税收政策,和税务部门持之以恒地宣传和指导无不相关。笔者获悉,省税务局会有针对性地汇编政策信息,进行梳理后予以多渠道发布。同时,还通过开展“一对一”辅导等方式促进企业迅速了解政策信息,比如税务部门积极对取得高新技术企业证书但未享受优惠政策的企业进行一对一跟踪辅导,全面了解企业经营和政策享受情况,听取企业在享受税收优惠过程中遇到的问题和困难,及时为企业答疑解惑。

税务系统也在不断提升服务的科技含量,“智汇平台”就是其一。笔者从省税务局了解,“智汇平台”是广东省税务局为提高税收优惠政策推送精准度而开发应用的信息化平台,2018年至今已服务近132万户纳税人,主动向高新技术企业、高新技术企业培育入库企业、科技型中小企业分别推送高新技术企业优惠政策、研发费用加计扣除政策,助力企业充分享受税收政策红利。

实际上,广东税务部门主动做的工作,得到了各界的普遍认同。龙朝晖认为,在高新技术的税收优惠方面,由于高新技术企业税收优惠种类多、认定标准严格,除税务机关外,还涉及科技和财政等部门,因此税务部门的宣传和辅导非常重要,广东税务部门在这方面做了很多卓有成效的工作。

据普华永道中国税务团队观察,近年来,我国先后推出了多项简政放权政策,以减少纳税人办税流程。为了方便纳税人办理税务注销业务,广东省各级税务机关统一对外发布《税务注销办税指南》,将《税务注销办理一次性告知书》发放到每一个办税服务厅,多渠道多形式开展税务注销新政策的宣传解读,让纳税人懂新政、会办理。税务部门还通过开设注销专窗、整合注销前置事项提供“注销套餐”服务、强化“首问责任制”、允许“容缺受理”等方式,打造注销专窗“套餐式”服务,进一步疏通企业注销梗阻,提升业务办理效率。

热点问答

如何办理高新技术企业所得税优惠?

企业享受优惠事项采取“自行判别、申报享受、相关资料留存备查”的办理方式。企业应当根据经营情况以及相关税收规定自行判断是否符合优惠事项规定的条件,符合条件的可以按规定的时间自行计算减免税额,并通过填报企业所得税纳税申报表享受税收优惠。同时,按规定归集和留存相关资料备查。

企业发生更名等变化时,为了能够继续享受高新技术企业税收优惠政策,企业要做些啥?

高新技术企业发生更名或与认定条件有关的重大变化(如分立、合并、重组以及经营业务发生变化等)应在三个月内向认定机构报告。经认定机构审核符合认定条件的,其高新技术企业资格不变,对于企业更名的,重新核发认定证书,编号与有效期不变;不符合认定条件的,自更名或条件变化年度起取消其高新技术企业资格。

如果企业搬迁了,高新技术企业资格认定还有效吗?

跨认定机构管理区域整体迁移的高新技术企业,在其高新技术企业资格有效期内完成迁移的,其资格继续有效;跨认定机构管理区域部分搬迁的,由迁入地认定机构按照《高新技术企业认定管理办法》重新认定。

哪些行为会导致高新技术企业资格被取消?

已认定的高新技术企业有下列行为之一的,由认定机构取消其高新技术企业资格:1.在申请认定过程中存在严重弄虚作假行为的;2.发生重大安全、重大质量事故或有严重环境违法行为的;3.未按期报告与认定条件有关重大变化情况,或累计两年未填报年度发展情况报表的。对被取消高新技术企业资格的企业,由认定机构通知税务机关按《税收征管法》及有关规定,追缴其自发生上述行为之日所属年度起已享受的高新技术企业税收优惠。

对已认定的高新技术企业,有关部门在日常管理过程中发现其不符合认定条件的,应提请认定机构复核。复核后确认不符合认定条件的,由认定机构取消其高新技术企业资格,并通知税务机关追缴其不符合认定条件年度起已享受的税收优惠。(文:蒋臻 李鑫 岳瑞轩)